注:本文系天堂硅谷地產團隊原創作品,作者為該團隊投資經理何寧

前 言

自2014年彩生活IPO以來,已有30家物業管理企業登陸資本市場,物業行業也從投資者眼中的小眾行業一躍成為了熱門板塊。縱觀物業股IPO的進程,2018年以來呈明顯加速態勢,2017年及以前僅有6家物業公司IPO,2018年當年即新增6家,2019年新增12家。盡管受疫情影響,2020年截止至8月底已有6家IPO,仍有融創、恒大、金科、華潤等質地優良的企業紛紛分拆物業板塊上市。

物業行業憑借其抗周期、現金流穩定、增長可預期性較強的特點,必將持續受到資本市場的關注。天堂硅谷布局物業行業已超過4年時間,是物業行業先行的投資者,參與過綠城服務、濱江服務的基石投資,今后仍積極參與到物業行業的投資與研究之中。

研究體系

關于物業行業大的投資邏輯已有較多的成熟研究,因此文章重點選取代表性的關鍵指標。通過對指標的研究,幫助投資人快速辨別標的資產基本面。

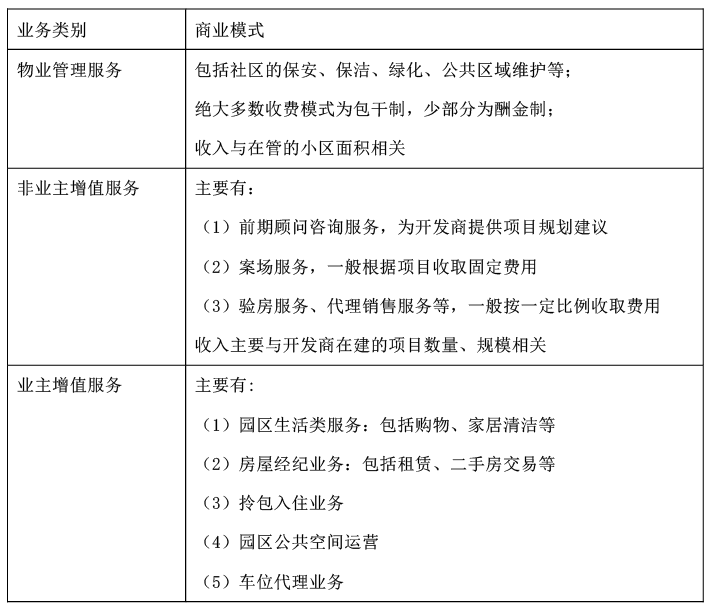

絕大多數的物業公司目前業務分為三大板塊:

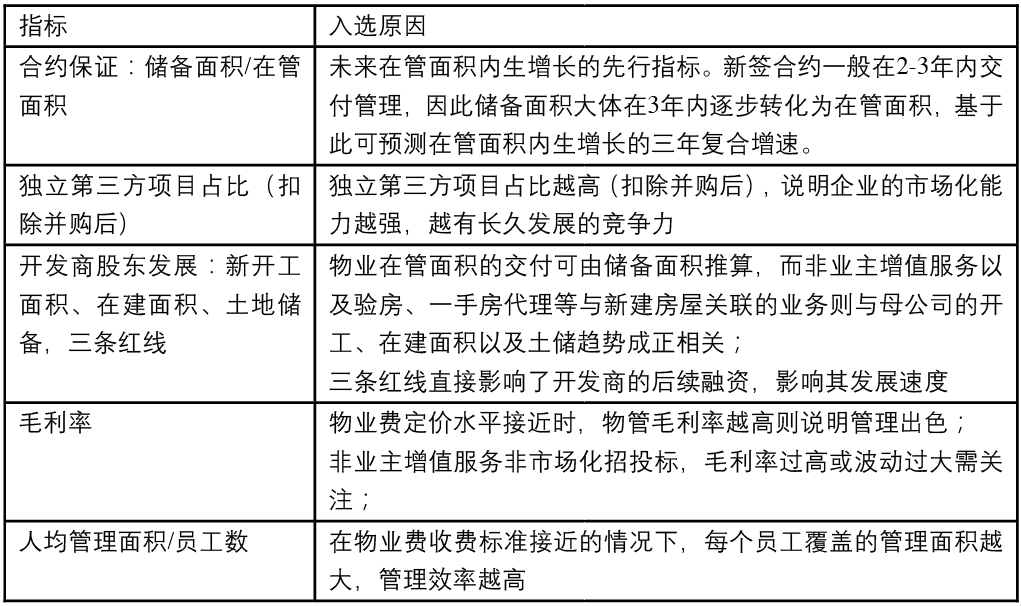

基于物業公司上述業務模式,選取下列指標作為核心參考指標:

注:儲備面積指已簽合約但未交付管理的面積

上市公司歷史數據分析

3.1 合約保證=儲備面積/在管面積

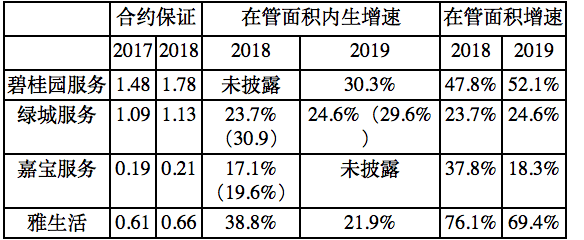

根據物業公司拓展規模的主要方式的不同,可將企業分為三大類:第一類以市場化招投標項目為主的,如綠城服務;第二類以承接母公司項目為主的,如碧桂園服務;第三類以收并購拓展為主的,如雅生活、嘉寶服務。(各家公司都在發展三大類業務拓展模式,但中短期內的主要驅動力仍有區別)

我們極度關注公司在管面積的內生增長。一方面基礎物業管理業務是物管公司核心業務,業主增值服務及非業主增值服務都是依托于優質的基礎物業管理服務,因此高質量的在管面積增長尤為關鍵。另一方面,隨著資本市場物業管理公司的快速擴容,絕大部分希望借助收并購來拓展規模,導致一級市場標的競爭激烈,價格水漲船高(接近PE12-15X);同時物業行業由于其仍是勞動力密集型的屬性,單純的收并購并不能帶來效率的提升,相反有可能由于整合不善產生負面效果,只有通過收并購提升項目的集中度才能帶來管理的便捷,這無疑更加大了收并購的難度。因此,往后合約保證指標的重要性更加凸顯。

從下列數據看,合約保證超過1倍,結合當年拓展現成項目,管理面積內生增長大概率超30%。

注:括號中如當年無退出項目的在管面積增速

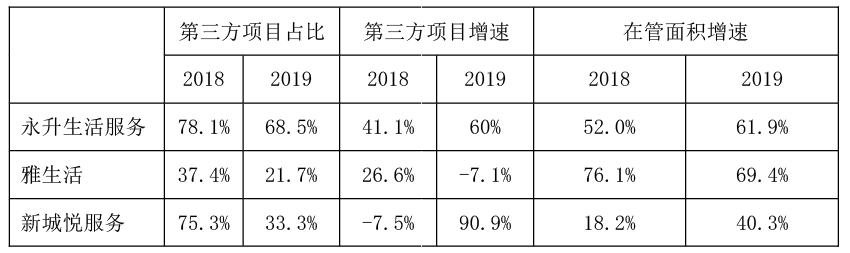

3.2 新增面積中獨立第三方項目(扣除并購后)

我們關注企業市場化項目獲取的能力,通過市場化項目增速以及占比來反應,如永升生活服務的市場化拓展能力較強,在進行了收并購的情形下,第三方項目增速仍和在管面積增速接近,第三方項目占比高。

而如雅生活,在管面積雖然增速較快,但主要是通過收并購來進行擴張,市場化項目拓展能力一般。

3.3 開發商股東公司發展

現階段,對于大多數市場化拓展仍未起主導的物管公司來說,關聯交易的毛利貢獻超過40%(非業主增值服務、車位代理銷售、驗房、新房代理等業務),此類業務與母公司的投資開發進度高度相關。對于此類公司來說,對于母公司的未來發展尤為關鍵,我們關注母公司發展潛力高的物業股。

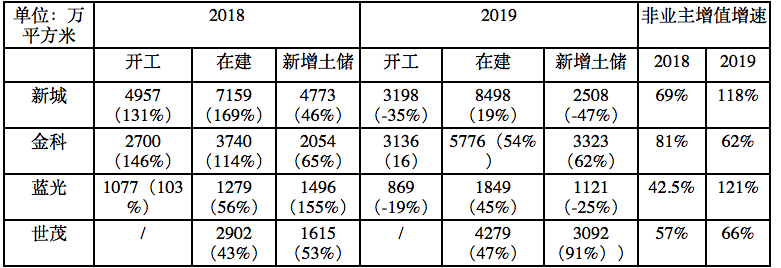

一方面關注母公司往年的發展趨勢,是否處于積極擴張期,每年開工、拿地穩步上升。對比下列數據,非業主增值服務的變化趨勢基本與當年或上一年的在建面積保持較高的關聯度。房企會發布當年的開工、施工以及銷售計劃,可作為物業管理公司當年非業主增值服務的重要參考。

另一方面,關注母公司的“三條紅線”狀況:(1)剔除預收款后的資產負債率不得大于70%;(2)凈負債率不得高于100%;(3)現金短債比不得小于1%,指標越安全,房企有息負債的擴張速度可以越快,發展也不會受限。

注:括號中為同比增速。由于香港上市公司披露數據較少,選取母公司在A股上市的作為對比

3.4 毛利率

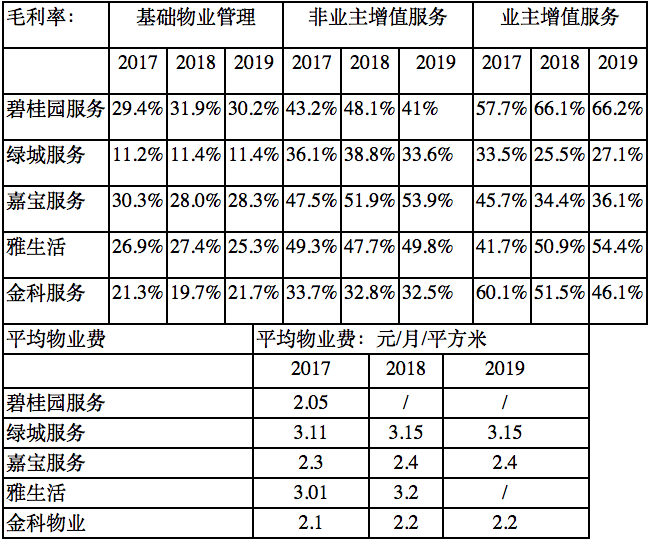

對比下列公司數據,我們可以發現:

(1)綠城服務物業費收費水平較高,但毛利較低,并不能簡單說明其成本管控能力差,因將差異主要原因解釋為其保障優質物業服務的發展戰略的付出,因此成本支出較高。

(2)對比同區域,戰略相同的物管公司的,其毛利率差異可對比其成本管控(如金科和藍光,都地處西南,收費標準接近)

(3)非業主增值服務由于其定價非市場化,毛利率差異較大則需關注其項目定價問題。

(4)業主增值服務:通常看,增值服務毛利率較低對應增值服務的收入占比較高(綠城、服務超過20%),社區增值服務開展較早,高毛利的車位、經濟等業務不夠支撐足夠的業務體量,家居生活服務(購物、清潔)等需要更多培養的業務的毛利相對較低。

3.5 人均管理面積(仍在選合適的樣本公司)

我們認為,在單位員工成本接近的情況下,社區的品質水平接近,管理有較強可比性。在分包比例接近的情形下,單位人員管理的面積大,說明管理效率較高。

(選取外包比例接近的公司,參考意義較強)

結 語

隨著房地產開發的見頂,依靠母公司的增長動力在快速減弱,無論是市場化招投標或是收并購,物管行業也將進入白熱化的競爭,我們看好其中第三方項目拓展能力強,管理能力領先的優質企業。

(參考資料:相關企業上市公司招股書、年報)