一、股權投資——資產配置的重要構成

所謂股權投資,是指向具有高成長性的非上市企業進行股權投資,并提供相應的投后管理和其他增值服務,以期通過IPO或者其他方式退出,實現資本增值的資本運作的過程。私募投資者的興趣不在于擁有分紅和經營被投資企業,而在于最后從企業退出并實現投資收益。

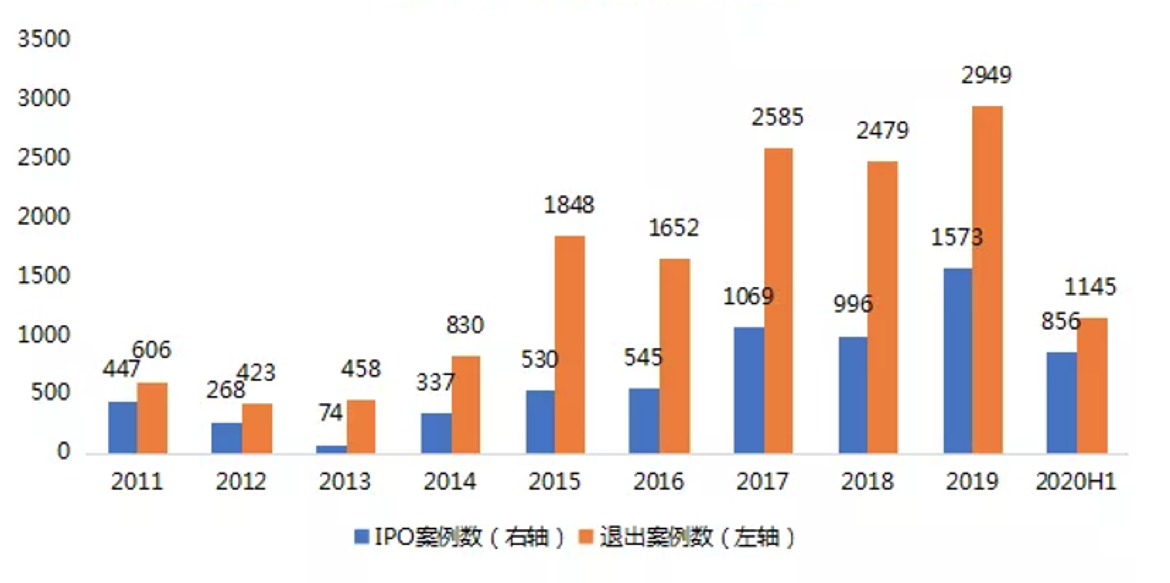

隨著國內資本市場的加速改革,股權市場的退出環境相對較好,2020上半年股權市場共發生退出1145筆,其中被投企業IPO數量達到856筆,同比上升86.9%。科創板自開板以來已平穩運行超1年,截止目前科創板累計上市企業超過190家(數據來源:清科研究中心)。隨著首批注冊制企業在深交所大樓集體敲鐘,創業板也已正式邁入注冊制時代。注冊制下實現更加包容的上市制度,門檻降低會產生上市公司質量不高的錯覺,有利于縮短股權項目退出周期。

圖1:2011-2020上半年股權市場的退出情況

數據來源:清科研究中心

好的財富管理就是做好資產配置,進行資產配置時,第一個是跨地域國別配置,第二個跨資產類別配置,第三個是以FOF的方式超配另類資產。這也就是“資產配置黃金三原則”。其中,作為另類資產的重要組成部分,股權類產品一直是專業投資者資產配置中的重要組成部分。

二、為什么資產配置當中要有股權?

股權投資作為一種重要的財富增長方式,在資產配置中扮演越來越重要的角色。隨著我國經濟快速發展,高凈值人群的資產規模巨大,并且規模快速增長,投資需求更加強烈。公開市場投資回報率走低使得主流機構投資者把目光更多地投向非公開市場,增加對另類資產配置的比重,減少因為受低利率環境影響而收益下降的現金和固定收益類資產的比重。私募股權基金也就成為高凈值人群的重要選擇。未來,股權投資市場仍然具有巨大的增長潛力。

在資產配置中,私募股權基金是提高整體收益率的重要品種。區別于股票投資,私募股權并非投資于寬泛的金融市場,而是集中投資于某一特定公司或領域,以犧牲短期流動性為代價獲得更高的投資回報。當前,在國家進行新老經濟交替的檔口,新興企業如雨后春筍般出現,而股權投資能直接投資于這些新興的、資本短缺的領域,以及那些擁有持續成長動力的細分行業,投資標的往往具有科技、產品、理念、人員等方面的優勢,可以帶來相對較高回報率。投資者就可以搭上這輛經濟快車的順風車,收獲豐厚的利潤。

我國私募股權基金行業經過30余年的發展,取得了顯著的成績,基金數量和規模均躍居世界前列。股權投資基金的發展得到了黨中央國務院的高度重視,股權投資基金在支持科技創新,發展直接融資、助推產業升級等方面,正發揮著日益重要的基礎性、戰略性作用。

另外一方面,私募股權投資可以作為投資組合多元化策略的重要組成,因為股權產品與大多數資產種類都有著較低的相關性,如現金、銀行存款、債券、對沖基金、權益、商品及房地產等資產。

三、股權投資的收益與風險

私募股權基金是指從事非上市企業股權投資的基金,簡稱“PE基金”,投資門檻100萬元,平均運行周期在5-7年,行業平均收益率是年化復利15%-20%。其通常以風險投資活躍在新興行業中,所投公司如果能夠成功上市,投資機構將獲得數十倍甚至百倍的收益。2000年,日本軟銀投資阿里巴巴,15年3440倍的投資回報注定使其成為歷史上最偉大的投資之一(數據來源:騰訊財經)。

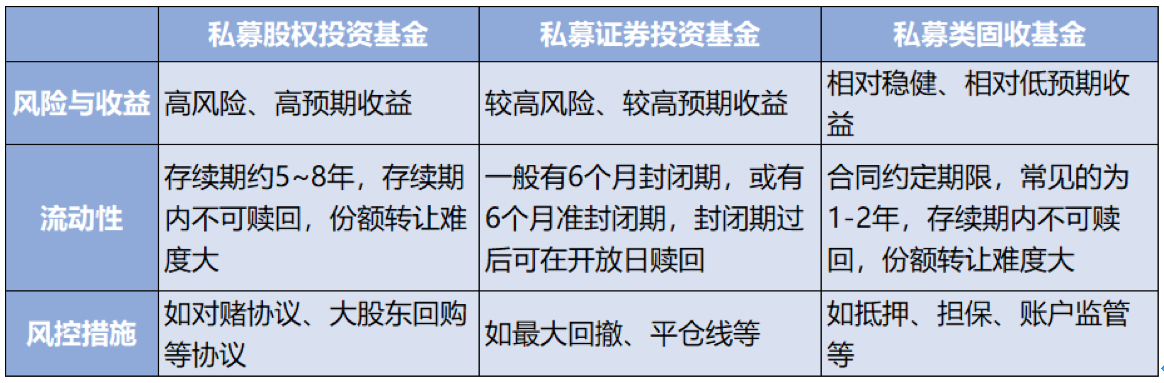

私募股權投資已經成為高凈值人士的標配,不過需要注意的是,投資一家企業并等待其發展壯大,絕不是件概率很高事情。獲取收益的大小也和投資企業時進入和退出的時點相關,并非每次順利的退出都能帶來數倍甚至數十倍的收益,因而私募股權投資并不是一種低風險投資,相反,它是一種高風險高收益的投資品種,與證券投資產品、類固收產品有著明顯的差異。從分散風險的角度來看,股權投資占比過高則意味著較大的風險。

圖2:三類產品風險與收益對比

數據來源:搜狐財經

股權投資基金有哪些類型風險?

(一)政策風險

政策風險是國家宏觀政策(如貨幣政策、財政政策、行業政策、地區發展等)發生變化,導致市場價格波動而產生風險。這是任何的投資項目都無法回避的系統風險,因為如利率調整的宏觀政策變化對體系內的每個企業都有影響,只是不同行業受影響的程度不同。

(二)投資項目風險

即被投資企業經營不善、同業競爭、經濟周期等原因的影響出現業績下滑、停工、破產等不利情況,從而影響投資通過上市、股權轉讓、管理層回購等方式完成投資資金的退出,導致投資沒有收益甚至出現本金損失的情況。

(三)投資者抗風險能力較低

很多投資者之所以參與私募股權基金投資,都是看重了私募基金的高收益,但高收益的背后也對應著高風險,很多投資者并沒有相應的抗風險能力,所以投資需重點關注此類私募股權基金風險。

(四)杠桿收購中負債比率過高

在私募股權投資過程中,基金通常要采用杠桿融資的方式來獲取收購股權的所需資金。所謂杠桿收購,是指收購方(基金)在投入少量資金(一般是收購所需資金的10%)之后,以被收購方的資產和財務作抵押進行信貸融資,從而籌得收購所需的資金,對收購目標進行收購、重組。在收購成功后,利用被收購公司的利潤和現金流清償負債。基金獲得高收益的前提之一,在于能夠以較低的成本獲得較高比例的杠桿融資。

(五)信息不透明

由于私募股權基金沒有嚴格的信息披露要求,因此信息不透明是最大的私募股權基金風險,凡是涉及投資運作及管理的過程,例如投資方案、資金轉移及項目跟蹤管理等過程,都存在信息披露不充分的很大可能。

四、普通投資者參與股權投資的注意點

· 根據自己的風險承受能力,量力而為

由于股權投資高風險、高回報的特性,所以理性的投資策略是將股權投資作為投資配置的一部分,而不應該將全部的資金都集中于股權投資,或者股權投資占比過高超出自身風險承受能力。

· 考慮股權投資的期限,避免期限錯配

股權投資的期限很長,有些甚至長達10年。個人投資者必須了解所參與股權投資的投資期限,所投入的資金需與之相匹配。否則,用短期的資金去參與中長期的股權投資,必然會出現流動性的問題。

· 自有資金投入的原則

股權投資期限長,風險高的特點決定了普通的個人投資者應該堅持以自有資金參與的原則。若采取融資投資,雖然會產生收益的杠桿效應,但是也同樣會導致風險的疊加。作為普通的投資者,在自己可以承受的限度內參與股權投資,應該是最佳的選擇。

(轉載自:財經優選智庫)